Абстрактный:Автор анализирует ситуацию с производством и потреблением игольчатого кокса в нашей стране, перспективы его применения в производстве графитовых электродов и материалов для отрицательных электродов, изучает проблемы развития нефтяного игольчатого кокса, включая дефицит сырьевых ресурсов, невысокое качество, оценку применения длительного цикла и избыточных мощностей, расширяет исследования сегментации продукции, применения, показателей производительности, таких как ассоциативные исследования для развития рынка высокого класса.

В зависимости от различных источников сырья игольчатый кокс можно разделить на нефтяной игольчатый кокс и угольный игольчатый кокс. Нефтяной игольчатый кокс в основном производится из шлама FCC путем очистки, гидродесульфурации, замедленного коксования и прокалки. Процесс относительно сложен и имеет высокое техническое содержание. Игольчатый кокс имеет характеристики высокого содержания углерода, низкого содержания серы, низкого содержания азота, низкой зольности и т. д. и обладает выдающимися электрохимическими и механическими свойствами после графитизации. Это своего рода анизотропный высококачественный углеродный материал с легкой графитизацией.

Игольчатый кокс в основном используется для сверхмощных графитовых электродов и катодных материалов литий-ионных аккумуляторов, поскольку стратегические цели «углеродного пика», «углеродной нейтральности» продолжают содействовать трансформации и модернизации металлургической и автомобильной промышленности, а также корректировке промышленной структуры и содействуют применению энергосберегающих низкоуглеродных и зеленых технологий защиты окружающей среды, содействуют производству стали в электродуговых печах и быстрой разработке новых энергетических транспортных средств. Спрос на сырой игольчатый кокс также быстро растет. В будущем отрасль переработки игольчатого кокса по-прежнему будет весьма процветающей. В этой теме анализируется состояние и перспективы применения игольчатого кокса в графитовых электродах и анодных материалах, а также выдвигаются проблемы и контрмеры для здорового развития отрасли игольчатого кокса.

1. Анализ производства и направления движения игольчатого кокса

1.1 Производство игольчатого кокса

Производство игольчатого кокса в основном сосредоточено в нескольких странах, таких как Китай, США, Великобритания, Южная Корея и Япония. В 2011 году мировая производственная мощность игольчатого кокса составляла около 1200 кт/год, из которых производственная мощность Китая составляла 250 кт/год, и было всего четыре китайских производителя игольчатого кокса. К 2021 году, согласно статистике Sinfern Information, мировая производственная мощность игольчатого кокса увеличится примерно до 3250 кт/год, а производственная мощность игольчатого кокса в Китае увеличится примерно до 2240 кт/год, что составит 68,9% от мировой производственной мощности, а количество китайских производителей игольчатого кокса увеличится до 21.

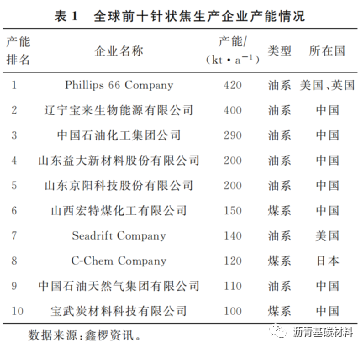

Таблица 1 показывает производственные мощности 10 крупнейших производителей игольчатого кокса в мире, с общей производственной мощностью 2130 кт/год, что составляет 65,5% от мировой производственной мощности. С точки зрения мировой производственной мощности предприятий по производству игольчатого кокса, производители игольчатого кокса нефтяной серии, как правило, имеют относительно большой масштаб, средняя производственная мощность одного завода составляет 100 ~ 200 кт/год, производственная мощность игольчатого кокса угольной серии составляет всего около 50 кт/год.

В ближайшие несколько лет мировые мощности по производству игольчатого кокса продолжат расти, но в основном за счет Китая. Планируемые и строящиеся мощности по производству игольчатого кокса в Китае составляют около 430 кт/год, а ситуация с избыточными мощностями еще больше усугубляется. За пределами Китая мощности по производству игольчатого кокса в основном стабильны, а российский НПЗ Омск планирует построить установку по производству игольчатого кокса мощностью 38 кт/год в 2021 году.

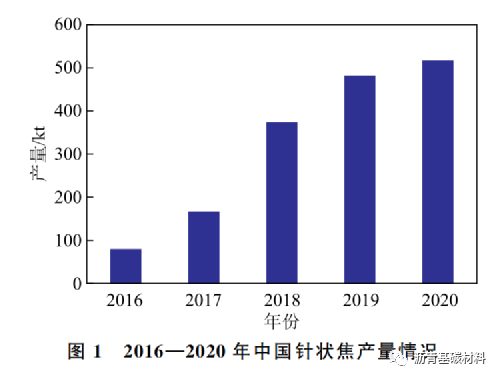

На рисунке 1 показано производство игольчатого кокса в Китае за последние 5 лет. Как видно из рисунка 1, производство игольчатого кокса в Китае достигло взрывного роста с годовым темпом роста 45% за 5 лет. В 2020 году общее производство игольчатого кокса в Китае достигло 517 тыс. тонн, включая 176 тыс. тонн угольного ряда и 341 тыс. тонн нефтяного ряда.

1.2 Импорт игольчатого кокса

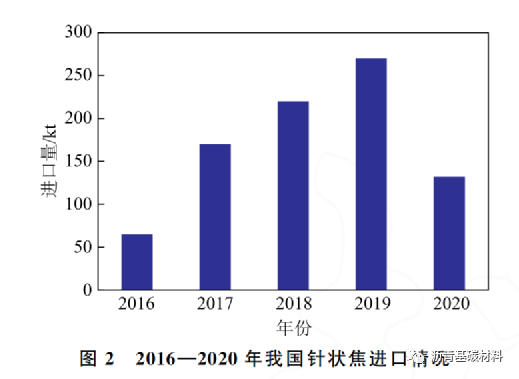

На рисунке 2 показана ситуация с импортом игольчатого кокса в Китае за последние 5 лет. Как видно из рисунка 2, до вспышки COVID-19 объем импорта игольчатого кокса в Китае значительно увеличился, достигнув 270 тыс. тонн в 2019 году, что является рекордным показателем. В 2020 году из-за высокой цены импортируемого игольчатого кокса, снижения конкурентоспособности, больших портовых запасов и наложенной непрерывной вспышки эпидемий в Европе и США объем импорта игольчатого кокса Китаем в 2020 году составил всего 132 тыс. тонн, что на 51% меньше в годовом исчислении. Согласно статистике, в импорте игольчатого кокса в 2020 году нефтяной игольчатый кокс составил 27,5 тыс. тонн, что на 82,93% меньше в годовом исчислении; Угольный игольчатый кокс был измерен в размере 104,1 тыс. тонн, что на 18,26% больше, чем в прошлом году. Основная причина в том, что морские перевозки Японии и Южной Кореи в меньшей степени затронуты эпидемией, во-вторых, цена на некоторые виды продукции из Японии и Южной Кореи ниже, чем на аналогичную продукцию в Китае, а объем заказов на дальнюю переработку велик.

1.3 Направление применения игольчатого кокса

Игольчатый кокс — это вид высококачественного углеродного материала, который в основном используется в качестве сырья для производства сверхмощных графитовых электродов и искусственных графитовых анодных материалов. Наиболее важными областями применения являются сталеплавильное производство в электродуговых печах и аккумуляторные батареи для новых энергетических транспортных средств.

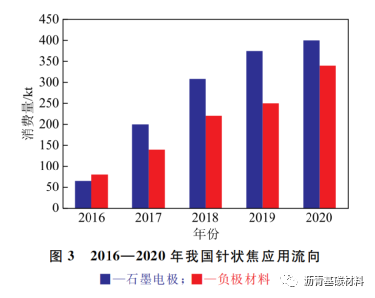

РИС. 3 показывает тенденцию применения игольчатого кокса в Китае за последние 5 лет. Графитовый электрод является крупнейшей областью применения, и темпы роста спроса выходят на относительно ровную стадию, в то время как материалы для отрицательных электродов продолжают быстро расти. В 2020 году общее потребление игольчатого кокса в Китае (включая потребление запасов) составило 740 кТ, из которых было потреблено 340 кТ отрицательного материала и 400 кТ графитового электрода, что составляет 45% потребления отрицательного материала.

2.1 Развитие сталеплавильного производства в ЭДП

Металлургическая промышленность является основным источником выбросов углерода в Китае. Существует два основных способа производства железа и стали: доменная печь и электродуговая печь. Среди них, производство стали в электродуговой печи может сократить выбросы углерода на 60%, а также может реализовать переработку ресурсов стального лома и снизить зависимость от импорта железной руды. Металлургическая промышленность предложила взять на себя лидерство в достижении цели «углеродного пика» и «углеродной нейтральности» к 2025 году. Под руководством национальной политики в области металлургической промышленности будет большое количество сталелитейных заводов, которые заменят конвертерную и доменную сталь на электродуговую печь.

В 2020 году объем производства сырой стали в Китае составил 1054,4 млн тонн, из которых выпуск стали eAF составил около 96 млн тонн, что составляет всего 9,1% от общего объема производства сырой стали по сравнению с 18% от среднего мирового показателя, 67% от показателя США, 39% от показателя Европейского союза и 22% от объема производства стали EAF в Японии. Есть большие возможности для прогресса. Согласно проекту «Руководства по содействию высококачественному развитию черной металлургии», выпущенному Министерством промышленности и информационных технологий 31 декабря 2020 года, доля производства стали eAF в общем объеме производства сырой стали должна быть увеличена до 15% ~ 20% к 2025 году. Увеличение производства стали eAF значительно увеличит спрос на графитовые электроды сверхвысокой мощности. Тенденция развития отечественных электродуговых печей — высококлассная и крупномасштабная, что обуславливает повышенный спрос на графитовые электроды большой спецификации и сверхвысокой мощности.

2.2 Состояние производства графитового электрода

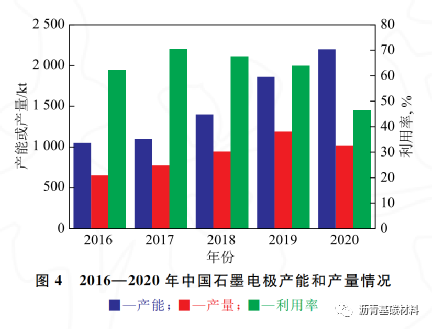

Графитовый электрод является важным расходным материалом для производства стали в ЭДП. На рисунке 4 показаны производственные мощности и выпуск графитового электрода в Китае за последние 5 лет. Производственная мощность графитового электрода увеличилась с 1050 кт/год в 2016 году до 2200 кт/год в 2020 году, с годовым темпом роста 15,94%. Эти пять лет являются периодом быстрого роста производственных мощностей графитовых электродов, а также циклом быстрого развития промышленности графитовых электродов. До 2017 года промышленность графитовых электродов была традиционной обрабатывающей промышленностью с высоким потреблением энергии и высоким уровнем загрязнения, крупные отечественные предприятия по производству графитовых электродов сокращали производство, малые и средние предприятия по производству графитовых электродов столкнулись с закрытием, и даже международные гиганты по производству электродов были вынуждены остановить производство, перепродать и уйти. В 2017 году под влиянием и под влиянием национальной административной политики принудительной ликвидации «сталь для напольных покрытий» цена на графитовый электрод в Китае резко выросла. Рынок графитовых электродов, стимулируемый сверхприбылью, ознаменовал собой волну возобновления и расширения производственных мощностей.

В 2019 году выпуск графитовых электродов в Китае достиг нового максимума за последние годы, составив 1189 тыс. тонн. В 2020 году выпуск графитовых электродов снизился до 1020 тыс. тонн из-за ослабленного спроса, вызванного эпидемией. Но в целом в китайской отрасли по производству графитовых электродов наблюдается серьезный избыток мощностей, а коэффициент использования снизился с 70% в 2017 году до 46% в 2020 году, что является новым низким коэффициентом использования мощностей.

2.3 Анализ спроса на игольчатый кокс в промышленности графитовых электродов

Развитие стали eAF будет стимулировать спрос на сверхмощный графитовый электрод. По оценкам, спрос на графитовый электрод составит около 1300 кт в 2025 году, а спрос на сырой игольчатый кокс составит около 450 кт. Поскольку при производстве крупногабаритных и сверхмощных графитовых электродов и соединений масляный игольчатый кокс лучше, чем угольный игольчатый кокс, доля спроса на масляный игольчатый кокс в спросе на графитовый электрод будет и дальше увеличиваться, занимая рыночное пространство угольного игольчатого кокса.

Время публикации: 23-03-2022